Czy można złożyć deklaracje podatkową po terminie?

Spis treści

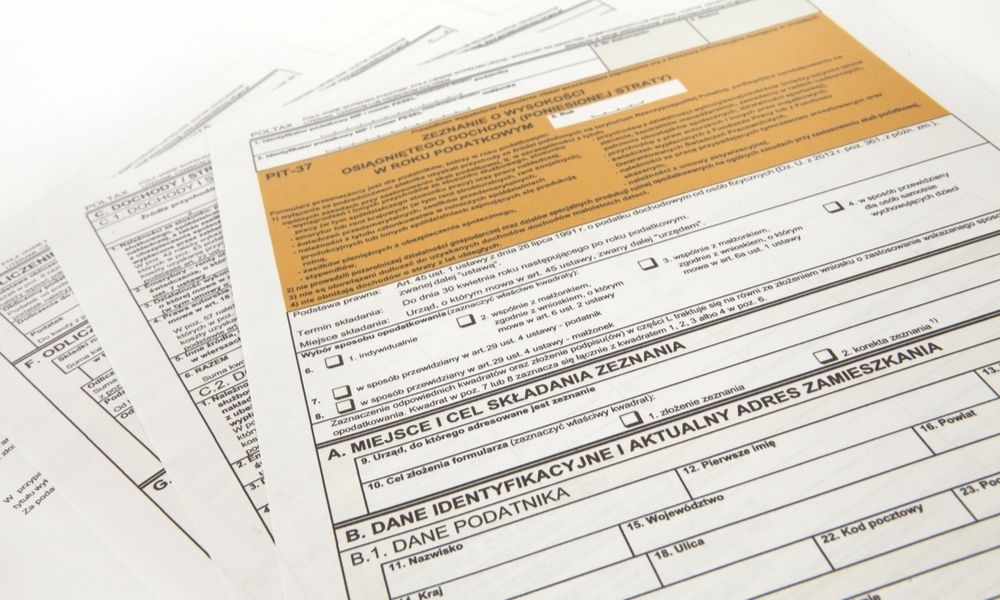

Zbliża się termin do złożenia deklaracji podatkowej za rok 2021r. W tym roku podatnicy muszą złożyć rozliczenie podatkowe za miniony rok najpóźniej do 2 maja 2022r. Deklaracje składamy po to, aby poinformować urząd skarbowy o osiągniętych w danym roku podatkowym dochodach. Niezłożenie deklaracji w ogóle lub niezłożenie deklaracji podatkowej w ustawowym terminie może narazić podatnika na spore problemy.

Jakie są skutki niezłożenia w terminie zeznania podatkowego?

Obowiązek złożenia deklaracji podatkowej ciąży na każdej osobie, która osiągnęła przychody podlegające opodatkowaniu. Nie ma znaczenia jakie jest źródło dochodu i jego wysokość. Osiągnąłeś podatniku dochód musisz złożyć deklarację. Ujawnić i rozliczyć należy dochody z umowy o pracę, dochody uzyskiwane z tytułu umowy zlecenie czy najmu.

Deklaracja podatkowa spełnia ważną rolę. To na podatniku ciąży obowiązek zadeklarowania tego jakie osiągnął w danym roku dochody oraz jaka była wysokość osiągniętych przez podatnika dochodów. Na tej podstawie podatnik dokonuje obliczenia podatku i zobowiązany jest do uiszczenia tak obliczonego podatku w terminie. Prawo podatkowe opiera się na założeniu, że podatnik po pierwsze wykazał wszystkie źródła dochodu podlegające opodatkowaniu, a po drugie właściwie obliczył i odprowadził należny podatek. Z tego wynika kontrolna funkcja organów skarbowych, które mogą dokonać sprawdzenia i kontroli deklaracji złożonych przez podatnika. Dlatego też deklaracja podatkowa powinna być sporządzona rzetelnie oraz podatnik powinien ją złożyć w terminie. Jeśli deklaracja jest sporządzona nierzetelnie lub nie jest złożona w terminie podatnik musi liczyć się z negatywnymi konsekwencjami. Dziś nie zajmujemy się tym, że deklaracja podatkowa została sporządzona w sposób nierzetelny lub nie odzwierciedla rzeczywistych zdarzeń. Zastanawiamy się co może grozić podatnikowi za złożenie deklaracji po terminie?

Co grozi za niezłożenie deklaracji podatkowej w terminie?

Niezłożenie deklaracji podatkowej w terminie może być wykroczeniem skarbowym albo przestępstwem skarbowym. Zajrzyjmy zatem do ustawy Kodeks Karny Skarbowy. Odpowiedzialność karno-skarbowa jest określona w art. 56 § 4 Kodeksu Karnego Skarbowego.

Art. 56 Kodeksu Karnego Skarbowego

§ 1. Podatnik, który składając organowi podatkowemu, innemu uprawnionemu organowi lub płatnikowi deklarację lub oświadczenie, podaje nieprawdę lub zataja prawdę albo nie dopełnia obowiązku zawiadomienia o zmianie objętych nimi danych, przez co naraża podatek na uszczuplenie, podlega karze grzywny do 720 stawek dziennych albo karze pozbawienia wolności, albo obu tym karom łącznie.

§ 2. Jeżeli kwota podatku narażonego na uszczuplenie jest małej wartości, sprawca czynu zabronionego określonego w § 1 podlega karze grzywny do 720 stawek dziennych.

§ 3. Jeżeli kwota podatku narażonego na uszczuplenie nie przekracza ustawowego progu, sprawca czynu zabronionego określonego w § 1 podlega karze grzywny za wykroczenie skarbowe.

§ 4. Karze określonej w § 3 podlega także ten podatnik, który mimo ujawnienia przedmiotu lub podstawy opodatkowania nie składa w terminie organowi podatkowemu lub płatnikowi deklaracji lub oświadczenia lub wbrew obowiązkowi nie składa ich za pomocą środków komunikacji elektronicznej lub składa je niezgodnie z wzorem dokumentu elektronicznego.

Niezłożenie deklaracji podatkowej w terminie jest więc wykroczeniem skarbowym a dolna granica kary grzywny za wykroczenie skarbowe wynosi jedną dziesiątą minimalnego wynagrodzenia. Górna granica kary za to wykroczenie skarbowe będzie wynosiła dwudziestokrotność minimalnego wynagrodzenia. Czyli odpowiednio jeśli minimalne wynagrodzenie za pracę wynosi od 1 stycznia 2022r. 3 010 zł to minimalna wysokość kary grzywny to 301 zł. a maksymalna wysokość kary może wynieść aż 60 200 zł.

Co grozi za niezłożenie PIT w terminie?

Niezłożenie deklaracji podatkowej może wynikać z różnych przyczyn. Każde złożenie deklaracji podatkowej po terminie obarczone jest odpowiedzialnością. Jeśli już upłynął termin na złożenie deklaracji podatkowej należy czym prędzej przygotować i złożyć zeznanie podatkowe (musi być rzetelna deklaracja podatkowa). Nie ma znaczenia przyczyna niezłożenia deklaracji podatkowej. Trzeba ją złożyć a im szybciej tym lepiej. Jeśli z deklaracji wynika, że podatnik powinien zapłacić podatek to należy taki podatek niezwłocznie uiścić. Pamiętaj o odsetkach od zaległości podatkowych. Jeśli minął termin zapłaty podatku musisz samodzielnie obliczyć wysokość odsetek za zwłokę w zapłacie podatku i uiścić to razem z kwotą podatku. Jeśli już to wszystko zostało wykonane należy niezwłocznie złożyć czynny żal w urzędzie skarbowym.

Czynny żal za niezłożenie deklaracji podatkowej?

Art. 16a.

§ 1. Nie podlega karze za przestępstwo skarbowe lub wykroczenie skarbowe sprawca czynu zabronionego dotyczącego złożenia deklaracji lub przesłania księgi, jeżeli po jego popełnieniu została złożona organowi podatkowemu prawnie skuteczna korekta deklaracji lub księgi dotycząca obowiązku, którego nieprawidłowe wykonanie stanowi ten czyn zabroniony.

§ 2. Jeżeli w związku z czynem zabronionym określonym w § 1 nastąpiło uszczuplenie należności publicznoprawnej, przepis ten stosuje się tylko wtedy, gdy należność ta została uiszczona niezwłocznie, nie później jednak niż w terminie wyznaczonym przez finansowy organ postępowania przygotowawczego.

§ 3. Przepisu § 1 nie stosuje się, jeżeli przed złożeniem korekty deklaracji lub księgi wszczęto postępowanie przygotowawcze o przestępstwo skarbowe lub wykroczenie skarbowe lub ujawniono w toku toczącego się postępowania przygotowawczego to przestępstwo skarbowe lub wykroczenie skarbowe.

Przygotowując czynny żal trzeba pamiętać o tym, że od 1 stycznia 2022r. złożenie czynnego żalu nie uchroni przed odpowiedzialnością karną skarbową jeśli organy wszczęły postępowanie przygotowawcze przed złożeniem korekty deklaracji. Jednak tak czy inaczej, akurat w tych sprawach, jeśli istniał obowiązek złożenia deklaracji podatkowej i nie została ona złożona czynny żal należy złożyć. W czynnym, żalu należy wskazać okoliczności jakie były powodem nie złożenie deklaracji, poinformować urząd o złożeniu deklaracji i poinformować o kwocie uiszczonego podatku.